Es kann bei den Werbungskosten Kosten geben die nicht direkt einer Werbungskosten-Art zugeordnet werden können. Diese Kosten können bei den weiteren Werbungskosten erfasst werden. Es handelt sich hierbei um beruflich veranlasste Kosten für z.B. eine Brille, Bewirtungskosten oder Krankheitskosten.

Die Kosten für den Einbau eines Rauchmelders können bei selbstgenutzten Objekten teilweise als Handwerkerleistungen in der Einkommensteuererklärung angesetzt werden. Vermieter können sogar sämtliche Kosten als Werbungskosten abziehen.

Aufwendungen für ein Eigenheim sind nur absetzbar, wenn Sie mit einer Einkunftsart im Zusammenhang stehen. Dazu kommt noch die Möglichkeit des Ansatzes der haushaltsnahen Dienstleistungen, Handwerkerleistungen und haushaltsnahen Beschäftigungsverhältnissen.

Die Müllgebühren, können Sie grundsätzlich nicht in der Einkommensteuererklärung ansetzen. Bei der Vermietung und Verpachtung von Eigentum, kann die Müllgebühr abgesetzt werden.

Gewerkschaftsbeiträge sind als Werbungskosten bei den Einkünften aus nichtselbstständiger Arbeit abzugsfähig.

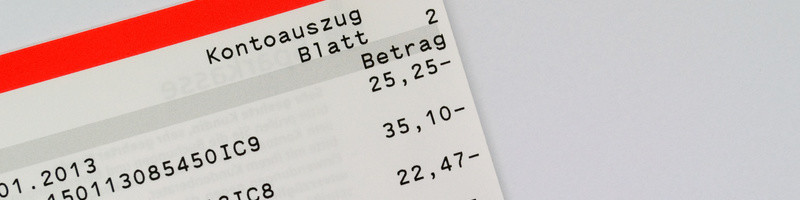

Die Kosten für Kontoführungsgebühren als Arbeitnehmer sind als Werbungskosten in der Einkommensteuererklärung anzusetzen. Es werden pauschal 16 € vom Finanzamt anerkannt. Sind die Kosten höher müssen diese nachgewiesen werden und sie müssen zwangsläufig durch den Arbeitslohn entstanden sein.

Die Wohngebäudeversicherung und Brandversicherung ist nicht abzugsfähig. Eine Wohngebäudeversicherung und Brandversicherung kann nur berücksichtigt werden, wenn es sich um Werbungskosten oder Betriebsausgaben handelt.

Wenn Sie aus beruflichen Gründen einen eigenen Hausstand an Ihrem privaten Wohnort und einen zweiten Haushalt am Beschäftigungsort unterhalten, können Sie die Aufwendungen für den Haushalt am Beschäftigungsort, unter bestimmten Voraussetzungen ansetzen. Bei diesen Kosten handelt es sich um Werbungkosten.

Zahlungen in die Instandhaltungsrücklage einer Wohnungseigentümer-Gemeinschaft sind nicht abzusetzen. Es handelt sich erst dann um Werbungskosten, wenn das Geld beispielsweise für Erhaltungsmaßnahmen oder Reparaturen eingesetzt wird.

Kosten für die Dämmung eines Hauses können sie nach § 35a EStG in der Einkommensteuererklärung (Handwerkerleistungen) in Abzug bringen. Die Arbeiten müssen auf Ihrem eigenen Grundstück erfolgt sein. Erfolgt die Leistung außerhalb oder im Rahmen einer Neubaumaßnahme sind die Kosten nicht zu berücksichtigen. Erhalten Sie Fördermittel von dritter Seite (z.B. Kfw-Darlehen) entfällt die Berücksichtigung als Steuerermäßigung ebenfalls.